В примере риск менеджмент трейдинг выше стоп-приказ был оправдан, его установка уберегла трейдера от большего убытка. Если трейдер имеет проверенную стратегию, не заключает сделки наобум, наступление такой серии сделок маловероятно. Крайне важно, чтобы ваш план торговли на форекс был для вас личным.

Обзор фондового рынка США от Александра Миллера

Например, если у вас на счету было $10000, и вы потеряли $1000, процент потери составляет 10%. Однако, чтобы покрыть этот убыток, вам нужно будет получить 15% от суммы, оставшейся на вашем счете. Как уже упоминалось ранее, лучше следовать правилу одного процента и ограничить риск 1-2%, чтобы восстановление не было затратным с точки зрения времени и сил. Как уже было сказано, прибыльная торговля на рынке Форекс невозможна без риск-менеджмента. Существует огромное количество стратегий, помогающих инвесторам получать значительную прибыль. Эти стратегии могут быть полезны как начинающим, так и опытным трейдерам.

Разбор сделок за месяц с Виталием Кайдзеном

Выработать собственные алгоритмы принятия решений помогает регулярное ведение дневника трейдинга. Соотношение удачных и убыточных торговых позиций является не является основным критерием. Даже с 30% профитных сделок трейдер может рассчитывать на положительный результат. Процент удачных позиций следует воспринимать как справочный материал, который пригодится при расчете других важных показателей.

- Умеренное усреднение может быть безопасным на какое-то время.

- Большинству новых трейдеров необходимо повышать свой профессиональный уровень, изучая правила торговли и, в частности, риск-менеджмента.

- Рассмотрим ключевые преимущества риск- и мани-менеджмента.

- Тогда оставшиеся 3 отменяются, а 7 купленных ордеров продаются.

- Конечной целью стратегии риск-менеджмента в биржевой торговле является минимизация потерь и обеспечение долгосрочной прибыльности.

Используйте диверсификацию рисков с умом

Максимальный риск определяется трейдером в зависимости от его рисковой толерантности и доступных ресурсов. Риск-менеджмент – это система оценки, контроля и управления рисками, связанными с торговлей на финансовых рынках. Он включает в себя идентификацию потенциальных рисков, разработку стратегии управления рисками и принятие мер для снижения рисков. Основная цель риск-менеджмента – минимизировать потери капитала при торговле на финансовых рынках. Важность управления рисками заключается в том, что от умения определять точки входа и выхода из сделки зависит ваш успех в долгосрочной перспективе. Однако в долгосрочной перспективе такой подход нежизнеспособен.

Если вы чувствуете нестабильное эмоциональное состояние, лучшим решением будет сделать перерыв в торговле. Важно сохранить трезвый ум и не нарушать свою торговую систему. Определите процент вашего капитала, которым вы готовы рисковать в одной сделке (обычно это 1-2%). Инвестор ни в коем случае не должен рисковать больше того уровня, который он может себе позволить.

Эта система также очень важна для участников рынка, желающих инвестировать, например, в определённый фонд. Одним из основных инструментов, позволяющих инвесторам выбрать оптимальную инвестиционную возможность, является так называемый коэффициент Шарпа. Он показывает уровень доходности инвестиций по отношению к риску.

Для достижения успеха в этой области необходимо не только знать рынок и обладать техническими навыками, но также правильно управлять рисками, капиталом и временем. Управление рисками призвано, как раз-таки, свести к минимуму убытки в торговых операциях и увеличить их прибыльность. В первую очередь, трейдер должен спрашивать себя, сколько он может потерять на конкретной сделке. Увеличивать размер позиции на бирже можно тогда, когда он сможет научиться не терять вложения.

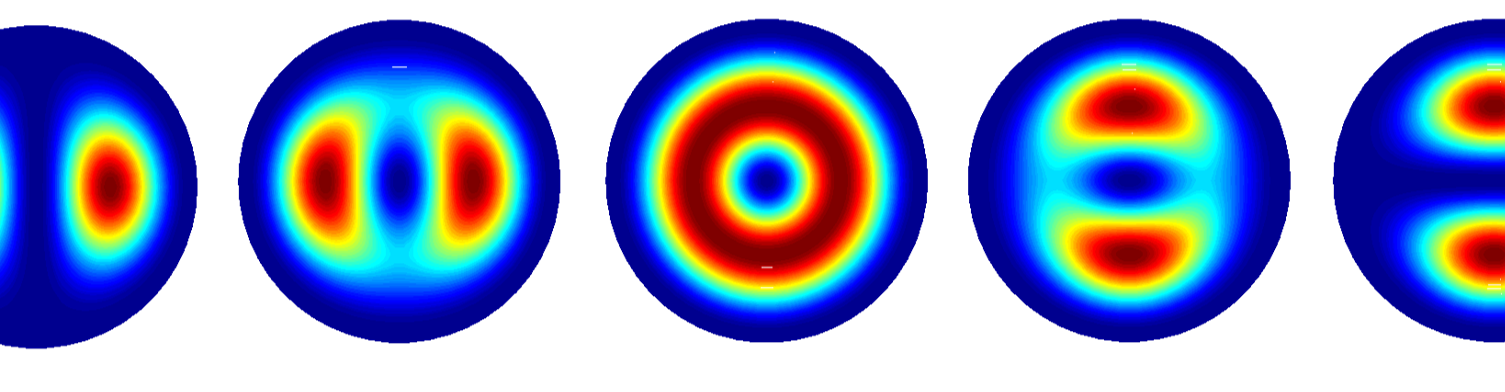

Давайте представим что наше соотношение риска к награде 1.55 и в таком случае может показаться что риск не стоит награды. И глядя на логарифм ниже мы увидим что при риске в 1.55 мы должны быть правы более чем в 45% случаях, чтобы оставаться на плаву. Детальный разбор применение основ риск менеджмент в трейдинге с использованием инструментов трейдингвью. Так же это ещё называется коэффициент риска к доходности, и мы научимся его применять в своей торговле. Для предотвращения больших убытков трейдер должен использовать стоповые ордера.

Важно ставить стоп-лосс ордер на том уровне, где вход в позицию не имеет смысла. Нельзя делать незапланированные доливы маржи в сделку, отодвигая стоп-лосс дальше. Если ордер сработал, значит он ограничил вас от дополнительных потерь. Можно открыть короткую позицию, и установить стоп-лосс над максимумом паттерна.

Как бы странно это не звучало, но существует психология торговли и в выборе стратегии риск-менеджмента нужно учитывать особенности своего темперамента. Следует учесть, что состоявшиеся трейдеры зачастую торгуют, выбирая высокое соотношение риска к прибыли и много теряют, прежде чем окупить все одной сделкой. Они имеют крепкую психику и могут оставаться в прибыльных позициях долгое время, претерпевая просадки и убытки по другим позициям. В итоге одна крупная прибыльная сделка покрывает предыдущие потери. Финансовые риски в торговле не могут быть исключены на 100%, риск мани-менеджмент позволяет их свести к минимуму. Но правила менеджмента созданы не только для сокращения убытка.

Агрессивная торговля не обязательно означает большую прибыль. И если у вас есть некоторый опыт торговли, вы, вероятно, знаете, что оставаться в прибыльных сделках не так просто. Слишком ранняя фиксации прибыли — это частая проблема, потому что трейдеры постоянно опасаются, что цена может развернуться и уничтожить всю их нереализованную прибыль. Соотношение риска к прибыли, как следует из названия, представляет собой соотношение между потенциальной прибылью и потенциальным убытком в одной сделке. У большинства трейдеров возникает страх, что цена может в любой момент развернуться и они потеряют потенциальную прибыль.

На графике ниже показана взаимосвязь между доходностью и соотношением риска к прибыли. В этом материале изложена вся необходимая информация о данном разделе биржевой торговли. Правило одного процента гласит, что никогда не следует вкладывать более 1% своего капитала в одну сделку. Следуя этому совету, вы будете совершать разумные сделки, не принимая на себя слишком высокий риск в погоне за крупной прибылью. Ограничение устанавливается выставлением стоп лосса и Take Profit при открытии любой сделки.

Качество предоставляемых брокером услуг оказывает существенное влияние на конечный результат работы трейдера. Торговать с минимальными рисками можно при узких спредах, точных котировках и быстрой доставке ордеров на рынок. Не забывайте о правиле одного процента — ваши убытки не должны превышать 1-2% за сделку или на день, — оно сведет вероятность полного провала к 0. Чтобы получить более глубокое представление о риск-менеджменте, посмотрите видео ниже. В нем трейдер рассказывает о своей тактике управления капиталом и демонстрирует ее в своих открытых позициях в режиме реального времени.

Соответственно, риск-менеджмент — это один из ключевых торговых навыков, каждый трейдер должен овладеть им для получения стабильной прибыли. Однако важно понимать, что уровень стоп-лосса при этом не обязательно устанавливать исключительно на основе процентного соотношения к депозиту. Он должен размещаться в точке, где торговый сигнал однозначно опровергается ценовым движением. Ведь цель стоп-лосса – ограничить потенциальные убытки в случае, если прогноз не оправдается. При этом необходимо обеспечить достаточный объем капитала для осуществления операций с каждым из выбранных инструментов.

Если ваш торговый капитал терпит убыток в 25%, лучше сделать паузу в трейдинге для того чтобы избавиться от эмоций и пересмотреть торговую стратегию. Во время отдыха можно изучить дневник убыточных позиций и сделать работу над ошибками. Допустим, у вас есть 10 ордеров на покупку и вы разместили ордер на продажу с определённым процентом прибыли (даже если просто на 1% выше от вашего начала). Семь ордеров на покупку сработали и цена пошла вверх к месту фиксации прибыли.

Иными словами, насколько эффективна стратегия риск-менеджмента данного фонда. Высокий коэффициент Шарпа более предпочтителен, поскольку он свидетельствует о том, что фонду удалось достичь хорошей прибыли, не принимая на себя чрезмерного риска. Знаете ли вы, как применять риск-менеджмент, чтобы ваши потери воспринимались подобно муравьиному укусу для вашего торгового счета? Вы умеете торговать на любых рынках или таймфреймах без существенного риска для вашего депозита? Вы знаете, как находить сделки с низким соотношением риска к прибыли? В сегодняшней статье мы коснемся всех этих вопросов, которые являются одними из самых важных в трейдинге.